一、特朗普任期内a股的表现

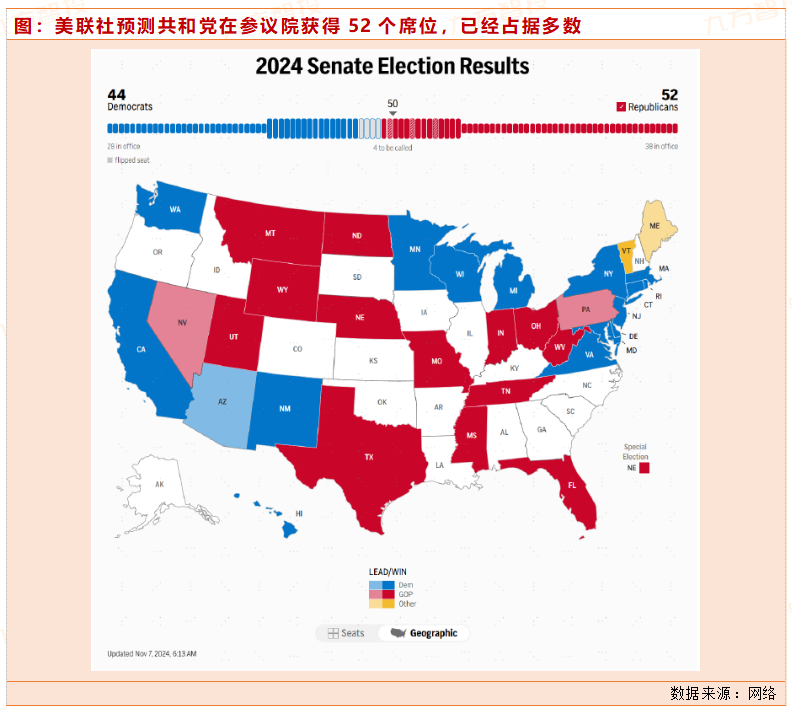

美联社ap已经宣布特朗普以295票赢得总统大选(传统上,都是由美联社根据选票统计和预测情况来宣布最终获胜者),或将当选为新一任美国总统,也是美国历史上第二位非连任的第二任期总统(上一次为十九世纪末的克利夫兰总统,同样也是败选后四年后再度获胜)。与此同时,国会选举结果也基本出炉,共和党以52票控制参议院,以203票在众议院领先(vs. 民主党189票),“共和党全胜”的可能性在增加。

全球资本市场也正在围绕特朗普重返白宫展开新一轮定价。我们全面梳理了2017-2020年特朗普任期内主要对华政策和a股市场的表现,着重复盘了2018年前后中美贸易摩擦的市场特征和宏观经济表现。

从特朗普任期内的对华政策看,2017~2020年经历了从交易型外交转向全面战略竞争,再从全面战略竞争转向全面战略对抗的三个阶段。主要政策体现为在以贸易和科技为代表的多领域与中国进行竞争和对抗,包括连续加征关税、基于贸易保护主义的 反倾销调查、基于技术封锁的所谓“301调查”等等。

经济数据方面,中美贸易摩擦爆发后,首先出现回落的是制造业pmi的新出口订单分项,2018年3-5月还维持在51%左右,但6月开始跌破枯荣线,随后一路下滑至2019年2月的45.2%。但从实际出口增速来看,执行新关税的缓冲期导致美国进口商提前增加从中国的进口,以避免因关税提高形成的损失。这种抢在关税提高前的买入和囤货行为,反而加大了中国对美国的出口。这种抢出口的行为实际上提前透支了未来的需求,因此在2018年四季度开始出口增速才出现明显下滑,并于12月转负,直到2019年四季度为止,出口增速一直保持在0轴附近的较低水平。流动性方面,由于国内各项经济数据全面走弱,社融增速在2017年的基础上进一步走低,于是货币政策开始加码宽松,2018年内连续降准三次,2019年初再连续降准两次,货币政策宽松下带动国债收益率持续下行,最终在2019年初社融增速止跌回升,表明经济下滑暂告一段落。

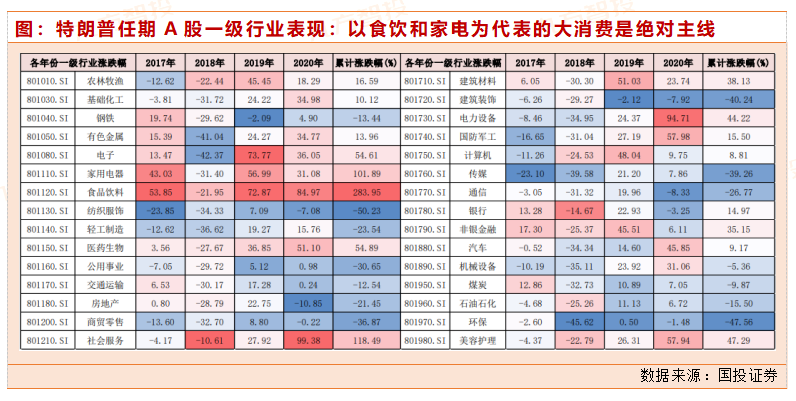

从特朗普任期内的a股表现看,除2018年以外a股市场表现整体表现较好,2017~2020年上证指数上涨10.75%,其中大盘风格明显占优,创业板指、上证50和沪深300领涨市场,分别上涨51%、58%和56%,可以说是一场中国核心资产的牛市。行业层面来 看,食饮和家电为代表的大消费板块是绝对主线。

二、当下关注的焦点

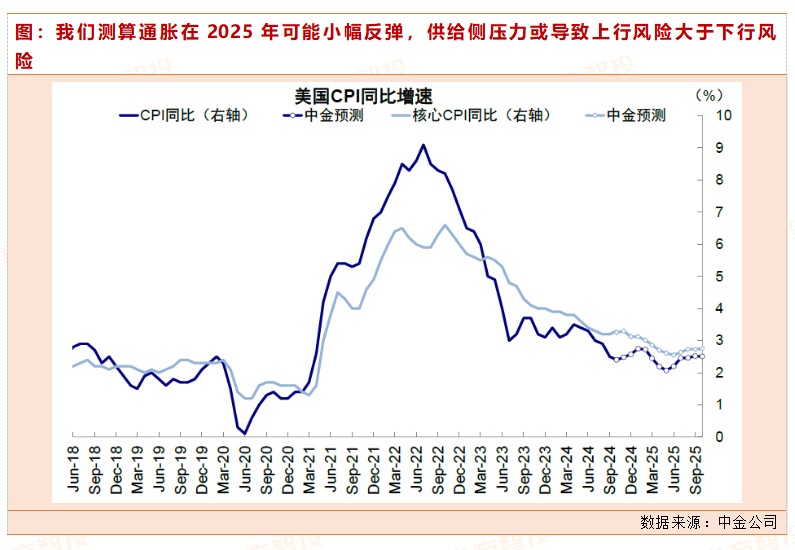

当下的阶段,特朗普的主要政策主张、叠加国会的支持,或使得接下来美国宏观环境在增长和通胀上都得到增强:一方面,减税和更大的刺激预期形成了私人部门加杠杆和政府扩大刺激的预期,这本身对于增长和通胀均有支撑;另一方面,关税和移民等对供给扰动较大的政策潜在变化,也会增加供给通胀压力。

矛盾的是,这些政策组合既会有刺激加码和风险偏好提升的预期,也会有债务走高和通胀走高的担忧。tax foundation预测特朗普对居民和企业端减税政策或在未来10年内拉动gdp增速2.4ppt,但加征关税的政策会抑制gdp增长1.7ppt综合考虑可能提振共0.8ppt。piie测算cpi或受关税影响未来1~2年内在1.9%的基准情形下抬升4-7ppt [3]。因此接下来,特朗普不同政策的推进先后与程度就较为关键。我们倾向于,风险偏好改善的预期可能成为短期主导,待“新鲜劲儿”过去或政策推进受阻后,市场可能会重新关注通胀的扰动与风险。

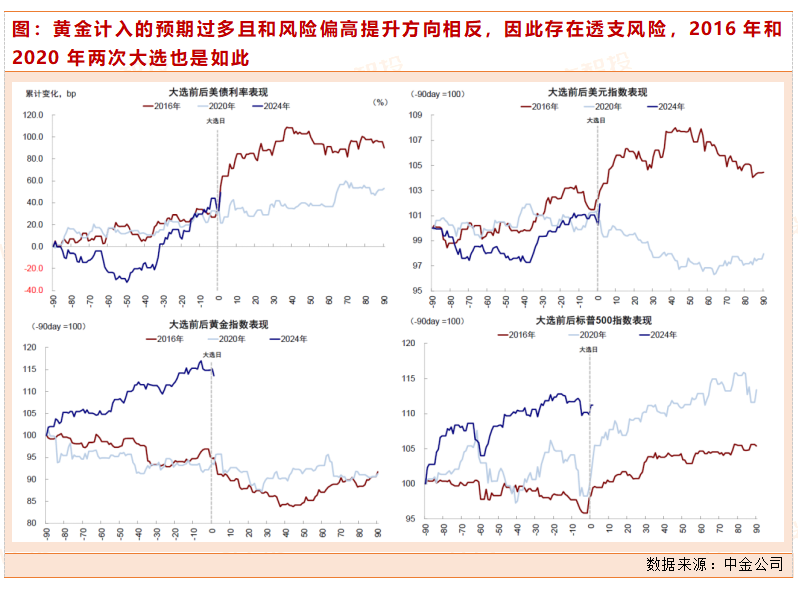

对资产端而言,在长期影响方向上,中间过程不会也不可能只有一个方向,也会出现短期计入透支、或者政策推进需要时间甚至受阻后的暂缓和逆转。2016年大选即是如此,11月大选结果出炉后,“特朗普交易”(美元、美债、美股、铜)快速上冲,但2017年1月后逐步趋缓,等到9月税改方案通过后才再度上行,因此期间也提供了“反向”的交易机会。已经提前计入预期的资产有黄金、美债利率、美元、比特币、墨西哥比索、人民币等,但铜、原油和中国出口链计入预期的偏少。这也就意味着,1)整体上,特朗普交易都有进一步冲高和演绎的空间,“让子弹多飞一会儿”;2)对特朗普各项计入预期偏少甚至还未反应的资产需要补偿的程度更大;3)冲高到一定程度后,如美债和美元,会提供反着做的交易性机会。黄金计入的预期过多,而且和风险偏高提升方向相反,因此存在透支风险,此前2016年和2020年两次大选也均是如此。

对国内而言,相比2018年,当前房地产和部分制造业需求不足的问题,使得我们对外需的依赖度更高,但同时货币政策而言,2018年,我们是主动去杠杆,政策的定力远超市场预期,而当下的阶段,9.24以来增量政策密集出台,体现我国政策的发力重点已经立足于抬升国内经济修复斜率,因此我们认为对于国内资本市场的预期仍应该坚持“以我为主”,静待人大常委会会议后具体财政政策的落地。财政发力后,当前偏中小盘的游资风格可能逐渐结束,市场主线可能更加清晰,波动大概率是小于2016年。

策略方向上,建议关注三条线索:

1、政策发力的内需改善

共和党横扫”则今年我国经济增长的主要边际拉动项——出口或面临加征关税等风险,国内需求侧刺激政策或较此前更前置加码受益的地产、食品饮料。

2、自主可控”中,明年或困境反转的军工

若特朗普上台,“自主可控”主题有更好的交易基础,特朗普在上一任期内强调通过出口管制等加强对关键技术的保护,而2017-21年的“自主可控”行情节奏便是沿着海外管制收紧及国内产业支持加码展开的,本轮共和党竞选纲领基本延续了特朗普此前的政策思路。

3、攻防兼备的红利

924决策层转向并推出系列增量政策后,市场风险偏好和成交量中枢抬升,顺政策且筹码干净的弹性品种丰富,红利链性价比不高;看短做短的交易型资金边际定价,红利链缺乏增量资金。指数行至密集筹码区,阻力自然增大,特朗普上台的潜在扰动未落地而国内政策预期被推高。

参考资料:

20241107-华泰证券-策略动态点评: 特朗普宣布胜选,a股如何交易?

20241106-国投证券-策略定期报告:2017~2020年特朗普任期内a股市场全复盘

本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。