根据北京产权交易所披露的信息,北京市国有资产经营有限责任公司(简称“北京国资”)拟挂牌出售所持有的瑞银证券有限责任公司(简称“瑞银证券”)33%股权,转让底价约15.37亿元。

作为中国首家外商投资的全牌照证券公司,瑞银证券只有两家股东——其中瑞银集团持股67%,北京国资持股33%。有分析人士认为,若瑞银集团能充分把握机会,此次或许能一举将瑞银证券变为独资子公司。

转让底价超15亿元

根据公示信息,北京国资此次计划以153650万元(约15.37亿元)的转让底价,转让其所持有的全部33%瑞银证券股权,信息披露时间为今年的11月26日至12月23日。

公开信息显示,瑞银证券成立于2006年,是由北京国翔资产管理有限公司、瑞士银行有限公司(简称“瑞银集团”)、中国建银投资有限责任公司、国家开发投资公司、中粮集团有限公司(原中国粮油食品(集团)有限公司)、国际金融公司,对原北京证券有限责任公司重组后共同出资组建的证券公司。

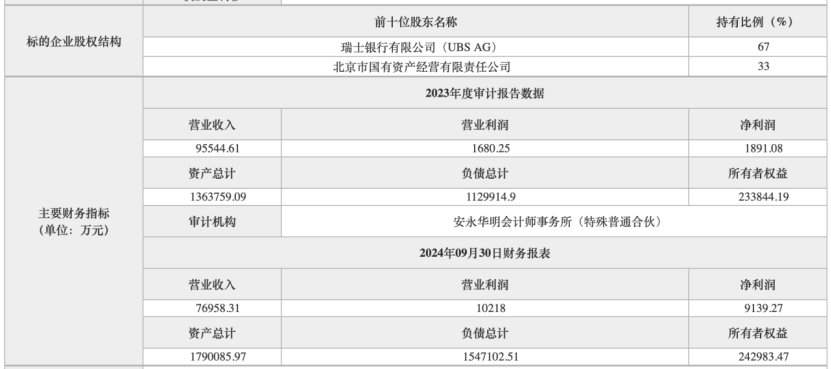

该公司注册资本为14.9亿元人民币,总部设于北京,主要业务部门包括全球投资银行部、全球金融市场部、证券研究部、财富管理部以及资产管理部。截至今年三季度末,瑞银证券总资产为179.01亿元,所有者权益为24.3亿元。

业绩方面,2023年,瑞银证券共实现9.55亿元营收,1891.08万元净利润。今年前三季度,瑞银证券营收为7.7亿元,净利润却达到了9139.27万元,远超去年全年水平。

目前,瑞银证券股权结构清晰,由外资股东瑞银集团持有67%,中资股东北京国资持股33%。

或变成外资独资?

北京国资为何要清仓持有的瑞银证券股权?有分析观点认为,这或许与瑞银集团收购瑞士信贷之后,对中国区业务的整合有关。

在上述并购交易达成后,瑞信证券的原实控人瑞士信贷被合并吸收,瑞信证券的实际控制人也变更成了瑞银集团。但众所周知,受制于一参一控的限制,瑞银集团无法在中国同时控股两家券商。

于是,今年6月24日,瑞银集团宣布携同方正证券,与北京国资就出售瑞信证券共85.01%股权达成三方协议:瑞银集团向北京国资出售所持有的瑞信证券36.01%股权,对价为9135万美元。方正证券也以8.85亿元人民币的价格,将持有的瑞信证券49%股权出售给北京国资。

此后在7月11日,中国证监会对瑞信证券变更主要股东出具受理决定。不久前的11月8日,中国证监会对该交易提出了九条反馈意见。

值得注意的是,这笔交易完成后,瑞银集团和北京国资将分别持有瑞信证券14.99%和85.01%的股权,与瑞银证券的控股情况刚好相反。

有业内人士预测称,有高盛(中国)的案例在前,瑞银证券后续或将与北京国资进一步交易,谋求外资独资的证券牌照,而北京国资也可进一步提升对瑞信证券的持股比例。

瑞银:亚太区是关键增长地区

11月19日,在由香港金融管理局主办的国际金融领袖投资峰会上,瑞银集团董事长戴赫龙发言称,亚太区是集团的关键增长地区。他说,中国香港一直是许多富裕家族的立身之所,也将持续成为集团最重要的业务中心之一。瑞银集团首次将核心业务总裁康瑞博派往亚太区常驻,也充分说明了该地区的重要性。

他强调,作为亚洲最大的财富管理机构,瑞银集团拥有卓越的品牌、强大的投资银行、领先的研究能力,以及中国业务实力和多元化的业务地区覆盖,而这些都在与瑞士信贷的整合中得到进一步增强。

“这是有史以来首次两个全球系统重要性银行进行合并。我们于去年3月宣布该合并,计划在2026年底之前基本完成整合。”他表示,目前整合推进顺利,且已完成超过一半的工作。今年10月,卢森堡和中国香港成功进行了第一批客户的迁移。预计新加坡和日本的客户迁移将在年底前完成。

瑞银集团首席执行官安思杰此前也曾表示,过去近20年,瑞银集团与北京国资紧密合作,一同发展在华业务。因此向这一重要的长期和记娱乐怡情搏娱的合作伙伴出售持有的瑞信证券36.01%股权是最优方案。他还强调,瑞银集团在中国内地展业已有35年的时间,并将持续在这一重要市场扩展业务。