摘要:

锂电行业预计将在25q2迎来三年来第一次供需形势的扭转。

电动车方面,国内需求好于预期,预计2024年国内批售1300万辆,同比 36%,以旧换新补贴推动下,中信建投预测2025年国内电车销量1560万辆,同比 20%;美国预计2024年销量160万辆,同比 8%,2025年政策目前较为模糊预计美国市场2025年可能保持持平。

欧洲方面,中信建投预计2024年销量295万辆,同比持平,2025年考虑到全行业不罚款销量352万辆,特别保守预期下340万辆,同比预计 15%-20%。同时在储能接近50%增速的推动下,预计2025年锂电装机需求1814gwh,同比 22%,供给侧经历2年的价格下行当前已见底。

根据测算,预计在年底及25年q2末开始,行业供需形势将有效扭转扭转,进入价格修复区间。

正文:

2025年新能源车展望:2025年销量2134万辆,同比 19%。其中:

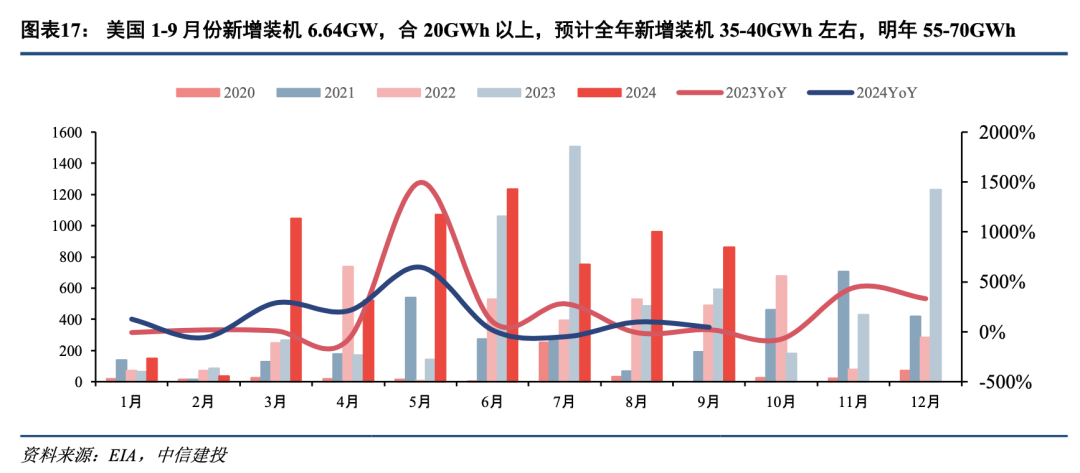

2025年储能展望:预计新增装机220-250gwh,电池需求有望400gwh以上。其中国内120gwh左右,美国55-70gwh。中东大项目进入实施交付阶段,预计达到数十gwh,考虑库存周转、户储需求等预计对应锂电需求400gwh以上。

三年过剩周期结束,行业供需扭转开启:需求端,预计2025年锂电装机需求1814gwh,同比 22%;2根据供需比例,预计24q4旺季部分紧张的材料环节先行涨价,25q2末之后几乎亏钱的材料企业(铜箔、六氟磷酸锂、磷酸铁锂、干法隔膜等)将进入涨价阶段。

后续机会包括:

1)板块见底预期供需扭转:2024q4部分紧张的环节包括lfp正极、负极的特殊品类,高压实和快充开启涨价,全线亏损的铜箔环节也将迎来涨价,主要系11月底和12月是宁德和byd谈判25年需求的关键时刻;2025q2末起,几乎亏钱的材料企业可以进入全线涨价区间,推荐铁锂正极、负极、铜箔的龙头企业。

2)25年需求确定下的低估值标的。

3)板块热度下的可以进一步关注新技术动态,包括固态电池、复合箔以及快充等技术。

风险提示:

1)需求方面:国家基建政策变化导致电源投资规模不及预期;电网投资规模不及预期;新能源装机增速下降导致对电力设备需求下降;全社会用电量增速下降等;两网招标进度不及预期;特高压建设推进进度不及预期。

2)供给方面:铜资源、钢铁等大宗商品价格上涨;电力电子器件供给紧张,国产化进度不及预期。

3)政策方面:新型电力市场相关支持力度不及预期;电价机制推进进度低于预期;电力现货市场推进进度不及预期;电力峰谷价差不及预期。

4)国际形势方面:能源危机较快缓解、能源价格较快下跌;国际贸易壁垒加深。

5)市场方面:竞争格局大幅变动;竞争加剧导致电力设备各环节盈利能力低于预期;运输等费用上涨。

6)技术方面:技术降本进度低于预期;技术可靠性难以进一步提升。