研报全文如下

昨天公布的住房税收新政兑现了财政接力地产的期待,我们认为有两点信号值得关注:一是从上周五的部长“预告”到今天的落实仅过去了5天,反映财政依旧重视地产,尤其是与居民购房成本、需求息息相关的房地产税收;二是从内容上来看,征税面积标准的上调、普宅标准的取消均指向一线城市——这可能是本轮地产调控的最主要抓手。

房地产涉及的税费种类多、规模大,本次新政的细节可能不那么直观,我们尝试从四个问题出发,理清本轮地产税费调整的政策脉络与影响。

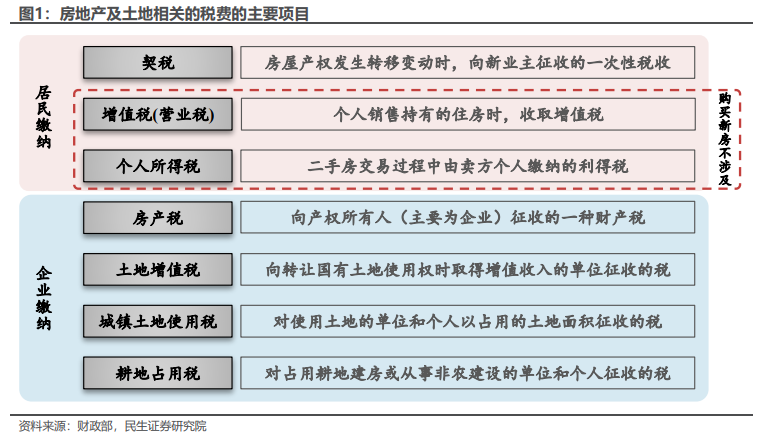

q:房地产交易涉及哪些税费?

居民购房仅涉及部分税种,其税负因交易性质和所在城市而异。购买新房时居民需缴纳的税费主要为契税,而二手房交易在契税的基础上,买卖双方通常还需分担增值税、个人所得税,部分城市还需要缴纳房产税(如上海)。对于同一市场价值的房产,二手交易涉及的税费可能在新购房税费的两倍以上。

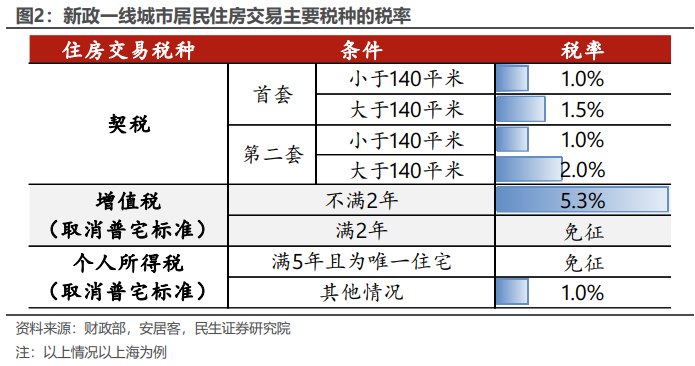

一线城市以往税率更高,免征条件更严格,也是这次政策调整的重点。一是新政前北上广深非首套购房的契税为3%,高于全国标准的2%;二是涉及非普通住宅时,持有一定期限以上的住宅交易增值税、个人所得税无法像其他城市一样享受减免。这次新政将契税征收区分标准从90平米上调至140平米,且取消普通住宅标准,因此一线城市的二套房契税、住房交易增值税、个人所得税税率均降至全国统一标准。

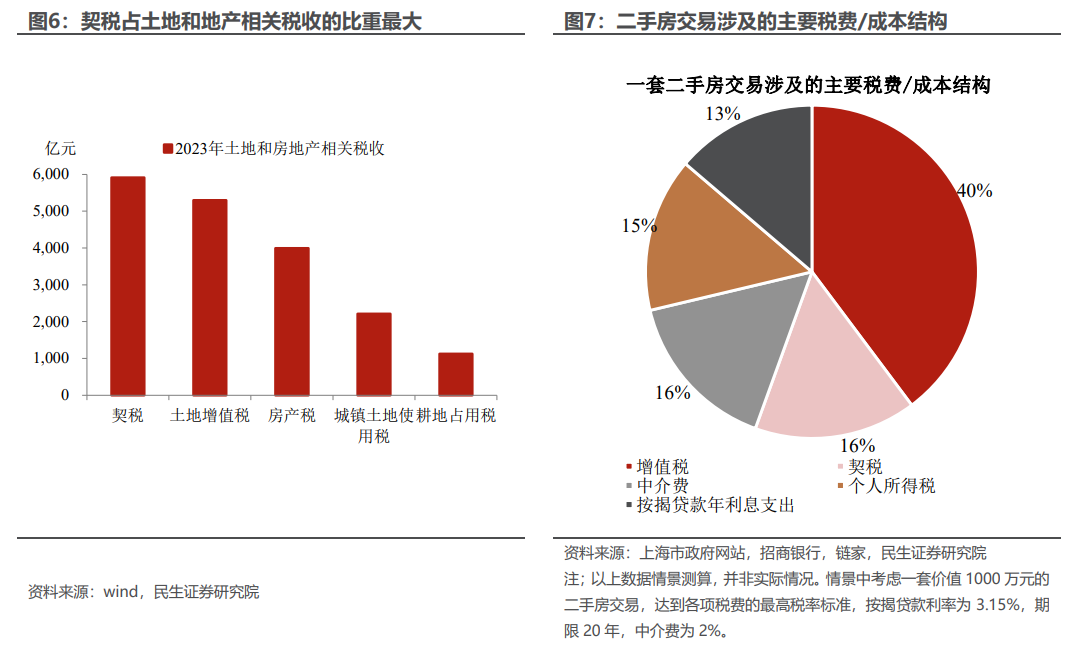

企业在开发地产、购买土地进行商业活动时主要需缴纳土地增值税、房产税、城镇土地使用税以及耕地占用税四种。以上税费虽然无关居民交易,但也可被视为住房价值成本中的一部分。这次新政取消普通住宅标准也部分降低了一线城市房企的拿地成本。

q:历次房地产税收政策如何调整?

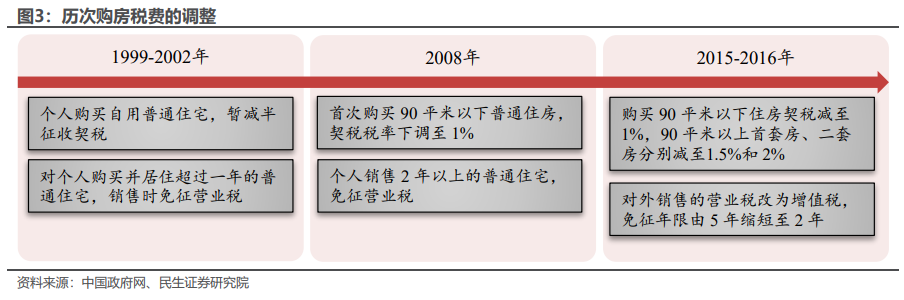

自1998年以来,三轮重要的地产政策宽松中,税收调整从未缺席,且在政策顺序上往往扮演“压轴”的角色,政策内容上,契税和增值税(营业税)是历次调整的重点,具体来看:

第一轮(1998-2003):为扭转低通胀,刺激国内需求,央行连续降息并放宽房贷金融条件。1999年住房税收政策大幅调整:个人购买自用普通住宅,暂减半征收契税,并在持有一年后销售时免征营业税。政策鼓励下住房消费迅速升温,2003年国务院发文明确“房地产已经成为国民经济的支柱产业”。

第二轮(2008):次贷危机发酵,国内经济增长承压,房地产再次成为稳经济的抓手,央行连续降息,住房税收政策松绑紧随其后:2008年10月,居民首次购买90平米以下普通住房的契税税率下调至1%。仅一月后,国常会提出十条扩内需的“4万亿”计划。

第三轮(2015-2016):地产降温拖累经济,2015年楼市加码放松,棚改货币化安置落地,2016年2月购房税收减免扩大范围:90平米以上首套房、二套房契税税率分别减至1.5%、2%,且住房对外销售的营业税改为增值税(从性质上减少了税费),免征年限也由5年缩短至2年。

q:本轮房地产税收调整的政策背景?

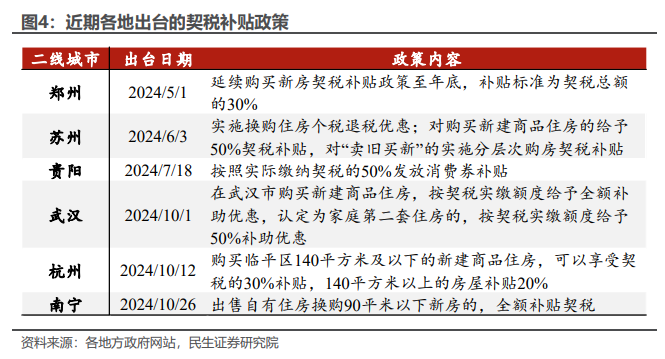

我们可从近期地方政策与部委表态中见微知著:一是购房契税,部分二线城市已将购房契税优惠作为地方放松一揽子政策中的“必选项”,由于地方政府自行调整税率可能受限,契税优惠主要以现金、消费券补贴返利为主;

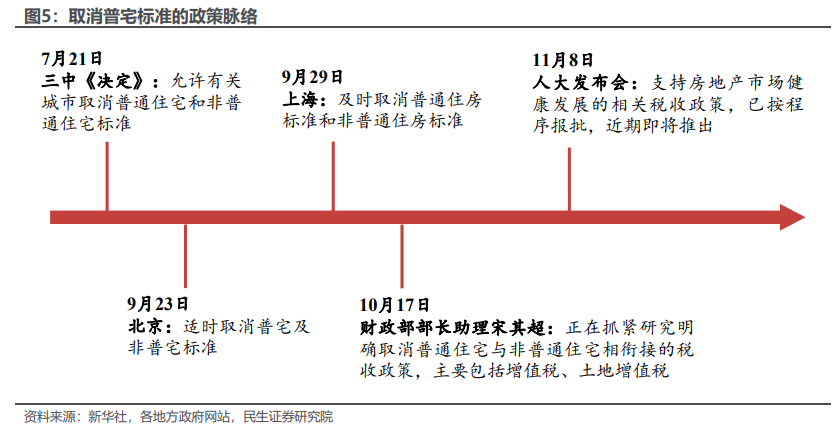

二是取消普宅标准限定,从今年7月三中全会《决定》中首次提出“允许有关城市取消普通住宅和非普通住宅标准”,到9月末北京、上海先后响应“适时、及时取消”,再到10月财政部部长助理表态的“抓紧研究”,不难看出政策落地的紧迫性。

新政落地为何较快?财政部可自行调整并公告。11月8月人大发布会上财政部部长表示相关税收政策“已按程序报批”,参考2023年8月的证券印花税调整,财政部可直接发文落实政策。

q:税费优化:多大空间?有何影响?

契税优惠涉及的年规模或可达千亿级。整体来看,2023年公共财政中契税收入5910亿元,为土地和房地产相关税收中占比最多的分项,其中契税税率较高的四个一线城市2023年契税总收入817亿元。

减税可为居民实实在在节省购房成本,特别是对于一线城市的改善型需求。据我们统计,取消普宅标准后,符合条件的一线城市持有2年以上、5年以上住房可分别免征增值税、个人所得税,以上海为例,一套1000万价值的二手房交易可能减免约70万元税费,接近购房所有税费及成本的3/4,相当于2023年上海居民人均消费支出的13倍。

风险提示:未来政策不及预期;国内经济形势变化超预期;政策统计不完全,测算可能存在偏误。